Državna obveznica

Državna obveznica je oblik obveznice koju izdaje vlada za podršku javne potrošnje . Uglavnom uključuje obavezu plaćanja periodične kamate, koja se naziva isplata kupona , i otplatu nominalne vrijednosti na datum dospijeća .

Na primjer, vlasnik obveznice ulaže 20.000 dolara, što se naziva nominalna vrijednost ili glavnica, u 10-godišnju državnu obveznicu sa godišnjim kuponom od 10%; vlada bi plaćala vlasniku obveznice 10% kamate svake godine i otplatila 20.000 dolara originalne nominalne vrijednosti na datum dospijeća (tj. nakon 10 godina).

Državne obveznice mogu biti denominirane u stranoj valuti ili u domaćoj valuti države. Zemlje sa manje stabilnom ekonomijom imaju tendenciju da denominiraju svoje obveznice u valuti zemlje sa stabilnijom ekonomijom (tj. čvrstoj valuti ). Kada vlade sa manje stabilnim ekonomijama izdaju obveznice, postoji mogućnost da neće biti u mogućnosti da otplate obveznice, što će rezultirati neizvršenim obavezama. Sve obveznice nose rizik neizvršenja obaveza. Međunarodne agencije za kreditni rejting daju rejtinge za obveznice svake zemlje. Vlasnici obveznica generalno traže veće prinose od rizičnijih obveznica. Na primjer, 24. maja 2016. godine, desetogodišnje državne obveznice koje je izdala kanadska vlada nudile su prinos od 1,34%, dok su desetogodišnje državne obveznice koje je izdala brazilska vlada nudile prinos od 12,84%.

Situacije u kojima je vlada blizu neispunjavanja obaveza ponekad se nazivaju krizom državnog duga.[1][2]

Historija

urediHolandska republika je postala prva država koja je finansirala svoj dug putem obveznica kada je preuzela obveznice koje je izdao grad Amsterdam 1517. Prosječna kamatna stopa je u to vrijeme oscilirala oko 20%.

Prvu zvaničnu državnu obveznicu koju je izdala nacionalna vlada izdala je Banka Engleske 1694. kako bi prikupila novac za finansiranje rata protiv Francuske. Oblik ovih obveznica bio je i lutrija i anuitet. Banku Engleske i državne obveznice kreirao je u Engleskoj William III od Engleske (takođe zvani Vilijam Oranski), koji je finansirao ratne napore, kopirajući pristup izdavanja obveznica i podizanja državnog duga iz Sedam holandskih provincija, gdje je vladao.

Kasnije su vlade u Evropi počele da prate trend i da izdaju trajne obveznice (obveznice bez roka dospjeća) za finansiranje ratova i druge državne potrošnje. Upotreba trajnih obveznica prestala je u XX vijeku, a trenutno vlade izdaju obveznice ograničenog roka do dospijeća.

Tokom američke revolucije, Američka vlada je počela da izdaje obveznice kako bi prikupila novac, te su se obveznice nazivale kreditnim certifikatima. Ukupan iznos generiran obveznicama iznosio je 27 miliona dolara i pomogao je u finansiranju rata.[3]

Rizici

urediKreditni rizik

urediDržavna obveznica u vlastitoj valuti je, striktno govoreći, bezrizična obveznica, jer država može ako je potrebno stvoriti dodatnu valutu kako bi obveznicu otkupila po dospijeću . Međutim, bilo je slučajeva u kojima je vlada odlučila da ne otplati svoj dug u domaćoj valuti radije nego da stvori dodatnu valutu, kao što je Rusija 1998. ( „kriza rublje“ ) (vidi nacionalni bankrot ).

Investitori mogu koristiti rejting agencije za procjenu kreditnog rizika. U Sjedinjenim Državama, Komisija za vrijednosne papire (SEC) odredila je deset rejting agencija kao nacionalno priznate statističke rejting organizacije.

Valutni rizik

urediValutni rizik je rizik da će se vrijednost valute koju obveznica isplaćuje smanjiti u odnosu na referentnu valutu vlasnika. Na primjer, njemački investitor bi smatrao da obveznice Sjedinjenih Država imaju veći valutni rizik nego njemačke obveznice (pošto dolar može pasti u odnosu na euro); Slično, investitor iz Sjedinjenih Država bi smatrao da njemačke obveznice imaju veći valutni rizik od obveznica Sjedinjenih Država (pošto euro može pasti u odnosu na dolar). Obveznica koja se plaća u valuti kojoj historijski veoma varira vrijednost, možda neće biti dobar posao čak i ako se ponudi visoka kamatna stopa.[4] Valutni rizik je određen fluktuacijom deviznih kurseva.

Rizik od inflacije

urediRizik od inflacije je rizik da će vrijednost valute koju obveznica isplaćuje opadati tokom vremena. Investitori očekuju određenu inflaciju, pa postoji rizik da će stopa inflacije biti veća od očekivane. Mnoge vlade izdaju obveznice indeksirane na inflaciju, koje štite investitore od inflatornog rizika povezujući i plaćanje kamata i dospijeća s indeksom potrošačkih cijena. U Velikoj Britaniji ove obveznice se nazivaju indeksno vezane obveznice. U SAD se ove obveznice nazivaju obveznice serije I.

Kamatni rizik

urediNaziva se i tržišnim rizikom, sve obveznice su podložne kamatnom riziku. Promjene kamatnih stopa mogu uticati na vrijednost obveznice. Ako kamatne stope padaju, onda cijene obveznica rastu, a ako kamatne stope rastu, cijene obveznica padaju. Kada kamatne stope rastu, obveznice su privlačnije jer investitori mogu zaraditi višu stopu kupona, a samim tim može doći do rizika držanja tokom određenog perioda. Kamatna stopa i cijena obveznice imaju negativnu korelaciju. Niže stope kupona obveznica s fiksnom kamatnom stopom znače veći rizik kamatne stope, a veće kuponske stope obveznica s fiksnom kamatnom stopom znače niži rizik kamatne stope. Dospijeće obveznice također ima uticaj na kamatni rizik. Zaista, duže dospijeće znači veći rizik kamatne stope, a kraće dospijeće znači niži kamatni rizik.

Zaliha novca

urediAko centralna banka kupi državni vrijednosni papir, kao što je obveznica ili trezorski zapis, to povećava ponudu novca jer Centralna banka ubrizgava likvidnost (gotovina) u privredu. Ovo smanjuje prinos državnih obveznica. Naprotiv, kada se Centralna banka bori protiv inflacije, onda Centralna banka smanjuje ponudu novca.

Ove akcije povećanja ili smanjenja količine novca u bankarskom sistemu nazivaju se monetarnom politikom .

Ujedinjeno Kraljevstvo

urediU Velikoj Britaniji, državne obveznice se nazivaju gilts. Starija izdanja imaju nazive kao što su "Treasury Stock", a novija izdanja se zovu "Treasury Gilt".[5][6] Obveznice indeksirane na inflaciju nazivaju se indeksno povezane obveznice,[7] što znači da im vrijednost raste s inflacijom. To su vrijednosni papiri s fiksnom kamatom koje izdaje britanska vlada kako bi prikupila novac. Izdavanjem obveznica upravlja Ured za upravljanje dugom Ujedinjenog Kraljevstva, izvršna agencija HM Treasury . Prije aprila 1998. godine, izdavala ih je Banka Engleske .[8] Uslugama kupovine i prodaje upravlja Computershare .[9]

Britanske "gilts" imaju rok dospijeća koji se proteže mnogo dalje u budućnost od drugih evropskih državnih obveznica, što je uticalo na razvoj tržišta penzijskog i životnog osiguranja u odgovarajućim zemljama.

Konvencionalna UK pozlata bi mogla izgledati ovako - "Treasury stock 3% 2020".[10] Dana 27. aprila 2019. godine državna obveznica Ujedinjenog Kraljevstva sa rokom od 10 godina imala je prinos od 1,145%. Stopa Centralne banke je 0,10%, a rejting Ujedinjenog Kraljevstva je AA, prema Standard & Poor's-u .[11]

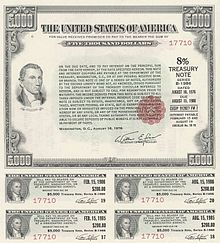

Sjedinjene Američke Države

urediAmerički trezor ponudio je nekoliko vrsta obveznica sa različitim rokovima dospijeća. Određene obveznice mogu platiti kamatu, druge ne. Ove obveznice mogu biti:

- Štedne obveznice : smatraju se jednom od najsigurnijih investicija.

- Trezorski zapisi (T-note): rok dospijeća ovih obveznica je dvije, tri, pet ili 10 godina, obezbjeđivale su fiksnu isplatu kupona svakih šest mjeseci i nominalne vrijednosti od 1.000 dolara.

- Trezorske obveznice (T-bonds ili duge obveznice): su trezorske obveznice sa najdužim rokom dospijeća, od dvadeset do trideset godina. Također imaju isplatu kupona svakih šest mjeseci.

- Treasury Inflation-Protected Securities (TIPS): su obveznice sa indeksom inflacije koje izdaje Ministarstvo finansija SAD. Glavnica ovih obveznica je prilagođena indeksu potrošačkih cijena . Drugim riječima, glavnica raste sa inflacijom i opada sa deflacijom.

Glavni argument za investitore da drže američke državne obveznice je da su obveznice oslobođene državnih i lokalnih poreza.

Obveznice se prodaju kroz aukcijski sistem od strane vlade. Obveznice se kupuju i prodaju na sekundarnom tržištu, finansijskom tržištu na kojem se trguje finansijskim instrumentima kao što su akcije, obveznice, opcije i fjučersi .

TreasuryDirect je službena web stranica na kojoj investitori mogu kupiti trezorske vrijednosne papire direktno od američke vlade. Ovaj onlajn sistem omogućava investitorima da uštede novac na provizijama i naknadama koje daju prilikom trgovanja tradicionalnim kanalima. Investitori mogu koristiti banke ili brokere da drže obveznice.

Reference

uredi- ^ "What is Sovereign Debt". Arhivirano s originala, 2. 7. 2020. Pristupljeno 2. 8. 2014.

- ^ "Portugal sovereign debt crisis". Arhivirano s originala, 10. 8. 2014. Pristupljeno 2. 8. 2014.

- ^ "BondFunds.com". BondFunds.com. Pristupljeno 7. 2. 2022.[mrtav link]

- ^ "Analysis: Counting the cost of currency risk in emerging bond markets". Reuters. 22. 11. 2013.

- ^ "Daily Prices and Yields". UK Debt Management Office. Pristupljeno 19. 8. 2020.

- ^ "Gilt Market: About gilts". UK Debt Management Office. Arhivirano s originala, 10. 11. 2016. Pristupljeno 13. 6. 2011.

- ^ "Gilt Market: Index-linked gilts". UK Debt Management Office. Arhivirano s originala, 18. 7. 2011. Pristupljeno 13. 6. 2011.

- ^ "Gilt Market". UK Debt Management Office. 17. 5. 2022.

- ^ "Computershare to take over from Bank of England as UK gilts registrar". Thomson Reuters Practical Law. 16. 7. 2004. Pristupljeno 17. 5. 2022.

- ^ Kaveh, Kim (2. 8. 2016). "Gilts and corporate bonds explained". Which? Money (jezik: engleski). Pristupljeno 7. 2. 2022.

- ^ "United Kingdom Government Bonds - Yields Curve". World Government Bonds (jezik: engleski). Pristupljeno 7. 2. 2022.